中込雄一

中込雄一池袋で税理士をしている中込です。

当事務所より顧問先の皆様へ配布したインボイス制度に対応するための準備と注意点のWEB版になります。

制度概要

2023年(令和5年)10月1日より消費税のインボイス制度(適格請求書等保存方式。以下同じ)が開始いたします。

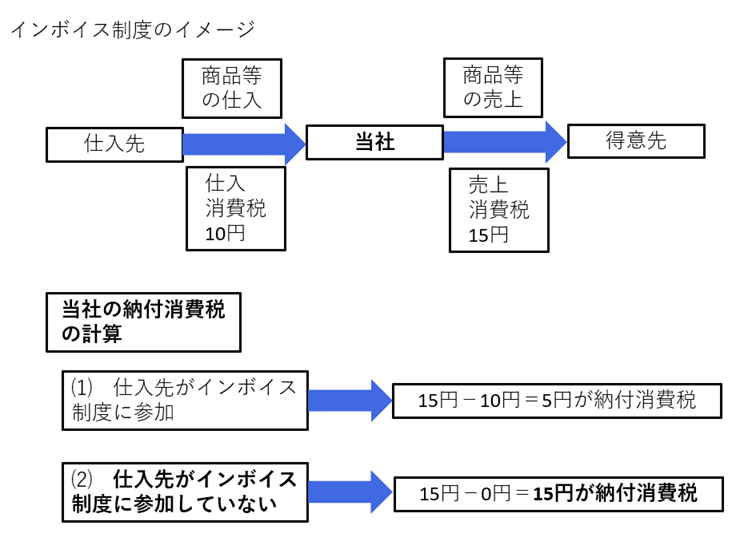

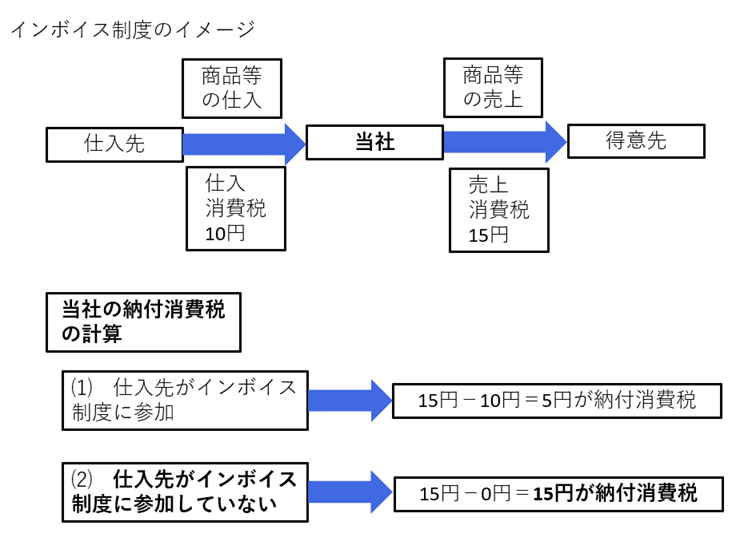

毎期納付する消費税額を計算する場合において、インボイス制度の導入前では、売上の消費税から控除する仕入の消費税は、仕入先等が消費税を納めているか否かを問わずに控除が認められていました。

インボイス制度の導入後においては、その控除する仕入の消費税は、仕入先等がインボイス制度を導入し、消費税を納めている場合に限り、控除が認められることとなります。

大幅な制度の変更のため、事前の準備と注意点をまとめましたのでご確認いただければと思います。

[1] インボイス制度に参加するため適格請求書発行事業者の登録を行うか否かの検討など

⑴ インボイス制度に参加をするか否かを社内で検討することが必要

・判断基準

取引先に事業者がいる場合(BtoB)には、取引の継続のためにインボイス制度に参加することが必須であると思われます。

なお、美容室・学習塾等のように、消費者のみを対象とする事業(BtoC)については参加する必要性は低いと思われます。

⑵ インボイス制度への参加方法(2023年10月1日より参加する場合)

事前登録し登録番号(法人の場合にはT+法人番号(13桁)が登録番号となります。)を取得することが必要となります。

具体的には、『適格請求書発行事業者の登録申請書』を税務署に提出し、承認を受けてインボイス制度に参加することとなります。

なお、2023年10月1日の制度開始よりインボイス制度に参加するためには、原則として2023年3月31日までにその登録申請を行う必要があります。(承認は電子または書面で行われ、2週間~1月程度の期間を要します。)

また、インボイス制度に参加すると『インボイス制度適格請求書発行事業者公表サイト』においてインボイス制度に参加していることが公表されます。

サイトURL https://www.invoice-kohyo.nta.go.jp

QRコード

⑶ 免税事業者がインボイス制度に参加する場合の留意点

免税事業者はインボイス制度に参加することができません。

したがって、インボイス制度に参加するには課税事業者となることが必要となります。

上記⑵『適格請求書発行事業者の登録申請書』を2023年3月31日までに提出した場合には、2023年10月1日より、消費税の申告と納税義務のある課税事業者に移行することとなります。

また、併せて簡易課税制度の選択についても検討する必要があります。(一定の届出期限がございます。)

[2] 貴社の請求書等がインボイス制度に対応しているかの確認

適格請求書発行事業者の登録申請を行った場合には、その請求書等に次の事項を記載する必要があります。

- 請求書等の発行者の氏名又は名称

- 登録番号

- 取引年月日

- 取引内容

- 適用される消費税率ごとの税抜又は税込取引価額

- 適用される消費税率ごとの消費税額等及び適用税率

- 請求書等の受領者の氏名又は名称

- 簡易インボイス制度

小売業・飲食店業・写真業・旅行業・タクシー業または駐車場業等のように、相手方の氏名または名称の確認を行わずに不特定多数を取引先とする事業を営む場合には、簡易インボイス(内容の一部省略)が認められています。

具体的には、6については消費税額、または、適用税率のいずれかを記載すればよく、7については省略することができます。

[3] 取引先(仕入先・外注先等)がインボイス制度に参加しているか否かの確認

⑴ 当社の登録番号の通知と取引先の登録番号などの確認

2023年10月1日以後も取引を予定している取引先に対して貴社の登録番号の通知を行い、かつ、その取引先がインボイス制度に参加しているか否かの確認書類を郵送等し、その返信をもらい保管することが必要となります。(別紙文例参照)

文例ダウンロードURL https://nakagomizeirishi.com/invoice_example_sentence

QRコード

また、返信を受けた登録番号に誤りなどがないかの確認を『インボイス適格請求書発行事業者公表サイト』で行うことができます。

なお、新規仕入先等の新たな取引先が発生した場合においても確認書類を取り交わし保管することが望ましいと思われます。

登録番号を自社ホームページに記載して公表するのも効率的ですね。

⑵ 留意点

インボイス制度に参加していない取引先からの仕入れ等については、2023年10月1日以後は、原則として消費税の仕入税額控除が受けられないこととなります。(一定の経過措置がございますが貴社の消費税の納税額が増加します。なお、貴社が消費税の簡易課税制度を適用している年度においては影響はありません。)

また、日々の会計処理においてインボイス制度の参加者・不参加者の判定及び管理をすることについてはその負担が増大となることが予想されます。

また、諸経費の支払先についてもインボイス制度に参加している課税事業者に限り行うことで、事務効率の軽減が図られることと思われます。

※1 課税事業者に登録していない事業者については、会計処理時に区分して経理することとなります。

[4] 値引き等をした場合

値引き等をした場合には、次の事項を記載した『適格返還請求書』の発行が義務付けられます。

- 請求書等の発行者の氏名又は名称

- 登録番号

- 値引きを行う年月日

- ⑶の売上年月日

- 取引内容

- 適用される消費税率ごとの税抜又は税込取引価額

- 適用される消費税率ごとの消費税額等及び適用税率

なお、請求書等とセットで交付することが認められております。

[5] 口座振替の家賃の取り扱い

口座振替や口座振込により決済される家賃については、必要事項が記載された契約書とともに、取引日付と金額が記載された通帳を保存することでインボイスの発行を省略することができます。

なお、適格請求書発行事業者であるかの確認は、定期的に行う必要があります。

※必要事項(インボイスの記載内容と同じ)

- 請求書等の発行者の氏名又は名称・・・・・・・・・契約書

- 登録番号・・・・・・・・・・・・・・・・・・・・契約書

- 取引年月日・・・・・・・・・・・・・・・・・・・通帳

- 取引内容・・・・・・・・・・・・・・・・・・・・契約書

- 適用される消費税率ごとの税抜又は税込取引価額・・通帳

- 適用される消費税率ごとの消費税額等及び適用税率・契約書

- 請求書等の受領者の氏名又は名称・・・・・・・・・契約書

[6] インボイス制度の登録の取消と免税事業者に復帰する場合の手続き

翌課税期間より免税事業者であること等により、インボイス制度への参加をやめる場合には、直ちに次の書類の提出を行う必要があります。

- 適格請求書発行事業者の登録取消しを求める旨の届出書(提出期限は翌課税期間開始の日の30日前の日の前日)

- 課税事業者選択不適用届出書(課税事業者選択届出書を提出している場合に限る。)

(提出期限は翌課税期間開始の日の前日となるが、⑴の書類の提出が行われていない場合には無効となり免税事業者とはならない。)

以上